1制度の概要

住宅借入金等特別控除とは、金融機関等から住宅ローンを利用して住宅を新築・購入・増改築等(以下「取得等」という。)をした場合に住宅ローンの年末残高若しくは借入限度額のいずれか少ない金額の1%を所得税から10年間控除することができる制度です。

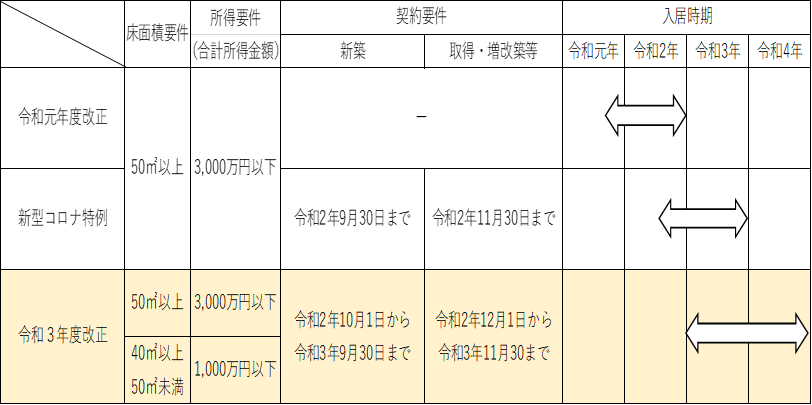

また令和元年度改正、新型コロナウイルスに係る特例及び今回の令和3年度改正により、下の図に示した要件にそれぞれ該当する場合には、控除期間が3年間延長され、最長13年間適用控除できることとなりました。

2令和3年度改正の概要

消費税率10%による増税や新型コロナウイルスによる影響に伴い、控除期間を13年に延長する措置が取られていましたが、令和3年度改正では、住宅の取得等が特別特定取得に該当し、下記⑴及び⑵の要件を満たすときは、控除期間13年の特例措置を受けることができることとなりました。

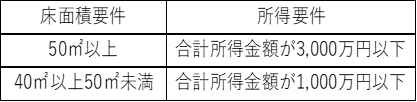

また、適用要件の1つである床面積についても50㎡以上から40㎡以上に緩和され、単身者向けのマンションや、狭い土地を活用した狭小住宅を取得した場合についても住宅借入金等特別控除の適用が受けられるようになりました。

⑴ 床面積要件と所得要件

⑵ 契約時期と居住の用に供した日についての要件

(注)住宅借入金等特別控除については、細かい要件がございますので、実際の適用にあたっては税理士などに詳細確認の上ご対応下さい。

3用語の意義

⑴借入限度額

通常の住宅の場合は4,000万円、認定長期優良住宅等の場合は5,000万円となります。

⑵特別特定取得

その対価の額又は費用の額に含まれる消費税等の税率が10%である場合の住宅の取得等をいいます。

⑶合計所得金額

各種所得の金額の合計額(損益通算の適用がある場合にはその適用後の金額)であり、純損失及び雑損失等の繰越控除の適用がある場合には控除する前の金額をいいます。

以上